こちらの記事では、代用有価証券FXの出口戦略を解説します。

⇒代用有価証券FX詳細

リピート系売買を、単に資産を増やすための手段ではなく、いわゆる「セミリタイヤ」や「サイドFIRE」、「老後の生活資金の補助」として利用しようと思っている人のための記事です。

脚線美

脚線美わかりません。

リピート系売買を、例えば

「数年かけて100万円を150万円まで増やしたら全決済して終了!」

のように、どこかのタイミングで完全撤退するスタイルではなく、

リピート系売買を

「FX口座にリピート運用が可能な予算を一定額残しておき、決済益だけを引き出して利用する」

スタイルで運用しようと思っている人のための記事です。

トラップ拡大のために今は出金しない、あるいは入金も続けているけど、いずれはリピート益を出金して生活の足しにしたい!という場合だね。

予算をギリギリまで使うようなトラップ設定を、入金額・利確したリピート益に応じて拡大していくだけでは、いつまでも相場の急変・ロスカットの恐怖から逃れられません。

どこかで、トラップの拡大は止めなければならない。一定の出金ルールも定めなければならないと感じているはず。

代用有価証券FXを、資金効率アップ・利回りアップの手段として紹介している公式サイト・ブログ等も多い中、私は、代用FXはリピート売買の出口戦略にこそ役立つと思っています。

極端な話、お金さえあれば株とFXを別予算で運用しても成績は同じ。何かそれ以外のメリットが必要だよね。

個人的に、代用FXには、運用後期・資産取り崩し期の、資産の目減りを防ぐ役割を担ってもらおうと考えています。

順を追って説明します。

なお、以下の記事は個人の感想であり、特定の運用手法を推奨するものではありません。

代用FXを使った、資産の取り崩し方法

よく耳にする「4%ルール」とは、大まかにいうと「年間支出の25倍の資産を築けば、年利4%の運用益で生活を賄えるようになる」という試算の事だそうです。

大和ネクスト銀行「4%ルール」とは?

25倍はちょっと・・・・

私にはそんなお金は用意できないし、「25倍では足りない」「○○円では不足」と考え始めるとキリがないので、今回は

「現在の仕事を引退するまでに貯めたお金を、なるべく目減りさせずに使っていく」

「目減りのスピードが緩やかなら、ちょっとくらい早めに引退してもいいかも」

というコンセプトにします。

いつ仕事を辞めてもいい状態。

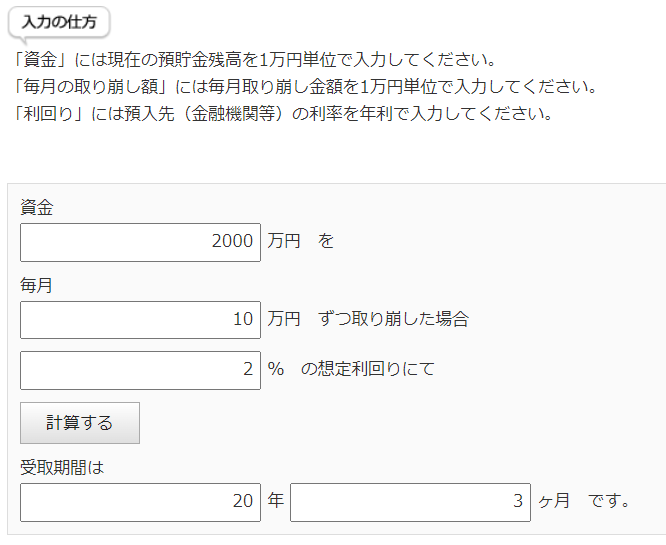

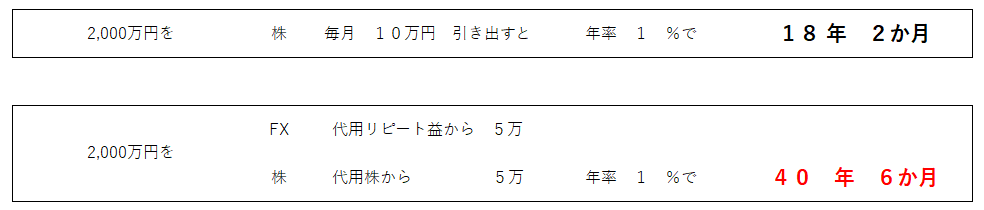

2,000万円分のお金を例にして考えてみましょう。(いわゆる、老後資金2000万円問題とは関係のない数値です。)

例えば、2,000万円の現金を毎月10万円ずつ取り崩した場合、16年7か月しか持ちません。

その2,000万円を株・その他の資産で保有し、年率2%の利回りを想定しても20年3か月。

年率4%なら27年6か月です。

金融電卓のサイトで簡単な計算ができます。

資金が底をつくまで20~30年では少し足りない気がしますね。

年間利回りが保証されているわけではありませんし、残りのお金が少なくなってからも同じようなルールで引き出す気になるかどうかも分かりません。

確かに。

リピート売買の利益を生活の補助とする場合、毎月のリピート益がうまく出てこなかった場合に備える必要があります。

毎月の利確が発生するような、利回りの高いリピート設定を当てにするのはではなく、むしろFXの運用比率を下げ、FX以外の部分からも取り崩せるようにしたいところです(個人の感想です)

ここまでの状況を整理すると、

① 用意した株などの資金

② 期待される利回り

③ 毎月の出金額

この3つの要素。

①は、無い袖は振れないから増やせない。

②は、資産の安定のためにハイリスク運用先を探す行為は不安すぎる。

だから、代用有価証券FX+リピート売買によって手を加えようとしているのは、③毎月の出金額です。

運用ルールは以下の通り。

毎月の出金額を決めたら、用意した2,000万円で代用FXを低リスクで行い、毎月の出金はリピート益から先に引き出し、不足分は株・もしくは配当金から引き出す。それだけ。

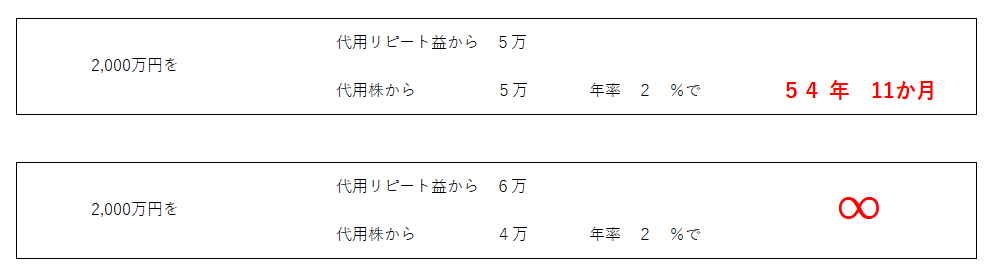

例えば、株(年率1%)を毎月10万円引き出す予定を、リピート益から5万円引き出し、株から5万円崩す形に変えた場合、40年6か月持ちます。

取り崩しを抑えた分の下部にも1%の年率が乗るから、2倍以上の期間耐えられるんだね。

2000万円分の代用株に対し、目標とする月のリピート益は5万円。

さほど無理のある設定をリピート設定を組む必要はないと思います。

運よく5万円以上のリピート益がある月もあるはず。その時はリピート益から優先して出金し、株の取り崩しは減らす。

どんなに優秀なリピート設定でも、利確がほとんどない月もあるかもしれません。その時は株の取り崩しを増やします。

年率1%なら、株の配当金だけでも達成できそうで、無理のある想定とは言えないと思います。

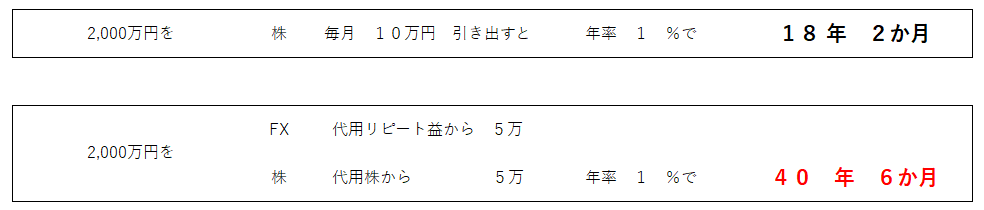

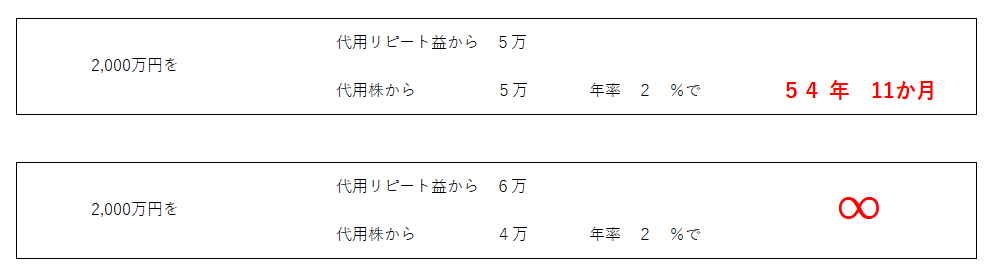

もう少しだけ欲張ってみます。

月5万円のリピート設定と、年率2%の株を考えるなら、54年11か月。

月6万円のリピート設定と、年率2%の株を考えるなら、減りません。

もちろん、リピート運用中の含み損がなくなるわけではありません。

しかし、株からの取り崩し額を抑えて減らないようにするなら、低リスクリピート設定を継続できる可能性は高いのではないでしょうか。

減らない株+FXの含み損を所持株に受け持ってもらうことのできる代用FXは、相性が抜群に良いと考えます。(個人の感想です)

一番のポイントは、資産の目減りを防ぐことを重視するなら、利回りの高いリピート設定は不要になる可能性です。

そして、資産の目減りが遅れるなら、「早期退職」「サイドFIRE」の選択肢があってもいいかもしれませんね。

月5万利確のリピート設定は攻めすぎかもしれないだろ!リピート売買の勉強のし過ぎで感覚がマヒしている可能性もあるな!

その通りですね。為替の動きが今より穏やかになる可能性もあります。

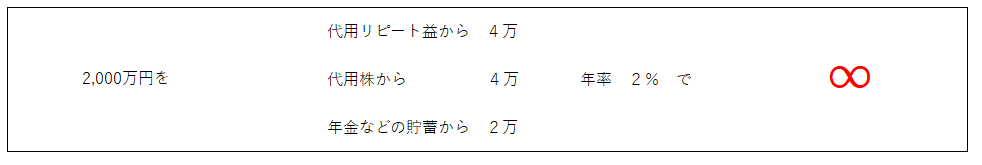

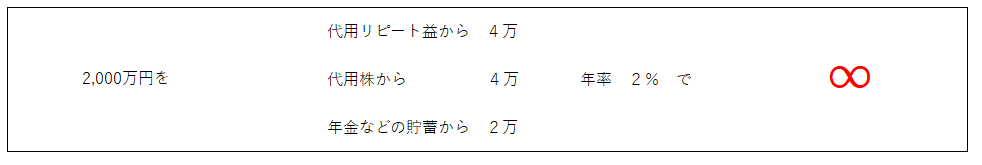

その場合はこちら。

貯蓄からの切り崩しや年金収入、副業収入によって、FX依存度をもっと低くすることもできます。

2,000万円の運用で、月4万円のリピート設定なら、確定利益ベースでの年率は2.4%程度。さまざまな公式サイト・ブログ等で紹介されている年率より相当低い。良く言えば現実的。

2.4%を下回るなら、運用にFXを組み込んでいること・リピート売買を選択していること自体に疑問が出てきます。

代用FXだけでなく、FXそのものを運用先から除外する必要も出てくるね!

私は、数円の値動きで為替レートの動きを注視しなければならないような設定を資産の取り崩し期に持ち込む気にはなれません。

話を戻しますが、代用FXを使って、現実的に無理のない利回りで、必要な金額は出金しながらも、資産の目減りを防ぐこと。株とFX、お互いをカバーしながら共に年率2%前後。

私が代用有価証券FXの出口戦略として考えているのはこのラインです。

ここまでの記事は、完全に個人の感想で、特定の運用手法を推奨するものではありません。

しかし、正直な話、リピート系売買の資金拘束力はかなり強い。

次々と紹介される直近利回りの高いFXリピート手法を追い続けた先に、あらゆる方面で資金を拘束されることは避けたい。

入り口や、途中経過ばかりが華やかなリピート手法より、無理のない利回りの出口戦略について今一度考え、そこから逆算して運用方針を考えてみるのもいいと思います。

代用FXに、利回り高さを求めたリピート設定は不要!

通貨ペア・売り買いのポジションを複雑に持ってしまうと、運用先のお引越し・資金移動が困難になる場合があります。

将来を見据えて、代用可能なFX業者にポジションを置いて慣れておくのも、一つの作戦かもしれませんね。

運用中の口座・利用した感想

3年ほど代用有価証券FXを運用してきて、利用しやすい口座にも変化がありました。以下は各口座の使用感です。

① DMMFX

最終的に、代用FXの運用はDMMがメインになってくると思います(個人の感想)

代用可能な他社と比べてスワップ条件が良いので、マイナススワップ側の設定も組みやすい。

上記の記事では、特に高利回りのリピート設定を必要としないという運用方針。そんな中でマイナススワップがゴリゴリ削られる事態は避けたいので、DMMを使っています。

・株式を代用したままで売却できるのが隠れた強み。

・株を売却した代金はFX口座に入金される。

・FXポジションを損切りしてから株を売却しても大丈夫⇒詳細記事

カブコムは代用から外して売却を行う必要があるため、FX証拠金に穴が開いてしまいます。

1万通貨からのFXなので取っつきにくい感じがしていましたが、「逆行するほどトラップ間隔を広げてポジジョンを節約するリピート」を始めたところ、快適に運用できています。

予算が少ない場合はメキシコペソなら証拠金が安く、スワップ目的の運用もできます。

ペソのスワップで株を買う作戦も!

② auカブコム

運用開始時は、代用可能な業者をカブコムしか知りませんでした。

代用FXの練習用には良いと思います。

1000通貨単位の代用FXができて、投資信託(一般型)も代用できるのはカブコムだけ。

投信のクレカ積み立てでポイントがもらえますが、積み立てられるのが代用できない「累投型」というタイプで、積み立てたあと一度売却して一般型に買い直す手間がかかります。

Pontaポイントで投資信託が買えるのが優秀。ポイ活⇒投資信託⇒代用FXのコンボは強力。

資産形成時はリピート益を株に変えることで保有株式数を増やし、取り崩し期はリピート益から先に利用して資産の目減りを抑えるられるのが代用FXの強みですね。

「株の積み立てがメイン、FX部分はオマケ」の方針でも、強力な運用手段になると思っています。

直近利回りが高めのリピート設定に資金を集中するのではなく、出口戦略も考えて運用方針を決めたいですね。

質問への回答

Q 「含み益状態の代用株を売却してFXポジションの損切りを行った場合、株式の売却益に課税されるのか」という質問をいただきました。

A されます。

FXと株の損益通算はできないので、株の売却益に対して課税はあります。

個人的には、含み損状態の塩漬け株から売却して、月々のリピート益で他の銘柄を購入。保有銘柄の入れ替えをちょっとずつ進めていくのがお気に入りです。

質問ありがとうございます!

参考になった!という方はクリックをお願いします!