今回の記事は、「代用有価証券FX・大反省会」と称し、これまでの自分の代用FX運用の欠点を見つめ直した上で、今後の運用をより長期・安定的にする方法を考える記事です。

代用FXに関して、毎月・細かい検証や修正を行いながら運用を進めているため、ブログ開設直後の方針とは大きく変わった部分もあることから、これまでの運用方針と、最新の運用方針の違いをまとめます。

変更するにあたった経緯なども解説するので、皆さんの今後の代用FX運用において、ひとつでも参考になれば幸いです。

シダ植物

シダ植物ブログ開設時から応援してくださっている皆さん、ありがとうございます。

気になるところに目次で飛んでください。

ブログ開設当初の運用方針

個人の感想です

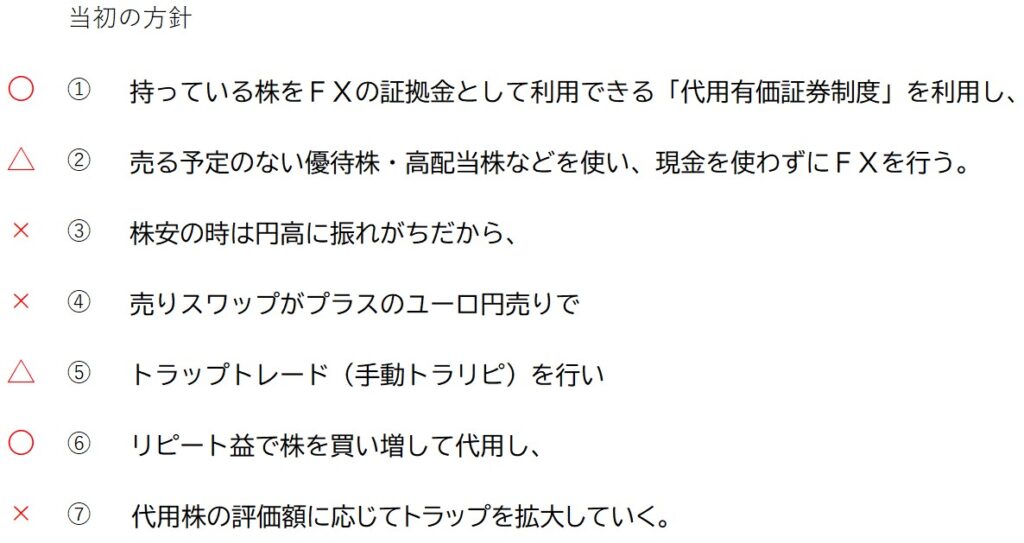

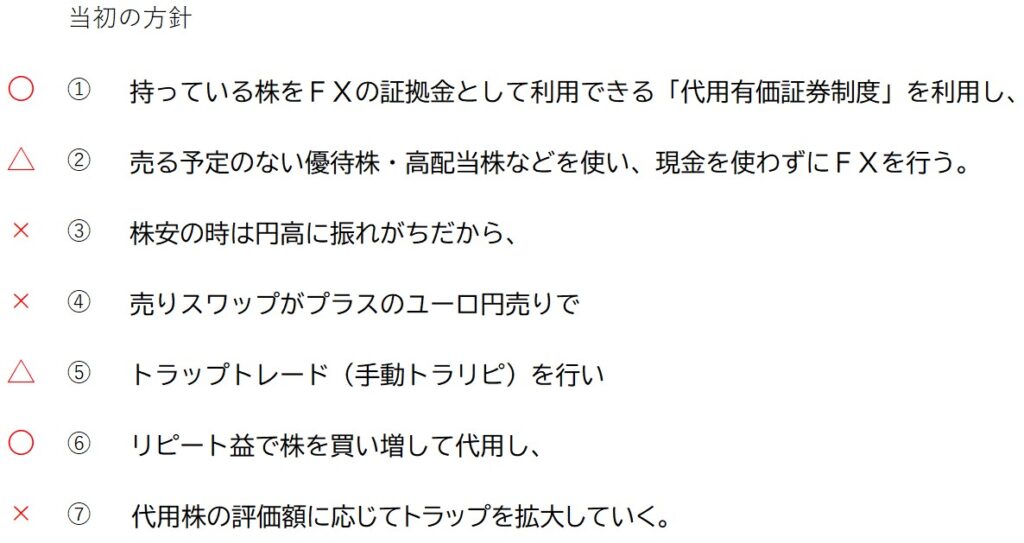

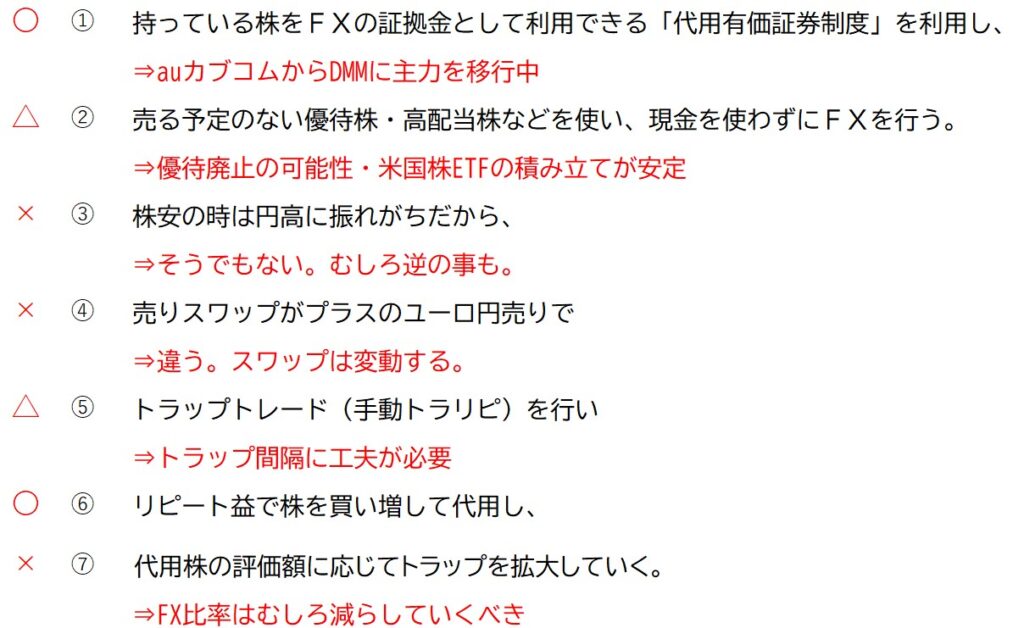

まず、ブログ開設当初の運用方針をまとめると、以下の図の通り。

それぞれの項目、現在での評価を〇△×で表しています。

上記の方針は、2022年の大幅円安によって方針変更を余儀なくされました。

修正点を簡単に挙げると以下の通り。

変更点が多い!

7つの項目を、ひとつずつ解説していきます。

当ブログ内の他の記事に関しても、順次修正を加えて参ります。

実際に運用してから気づくことも多いね!「代用FXで資金効率アップ」のような情報に安易に飛びつかないようにしよう!

個人の感想です

代用有価証券制度の利用について

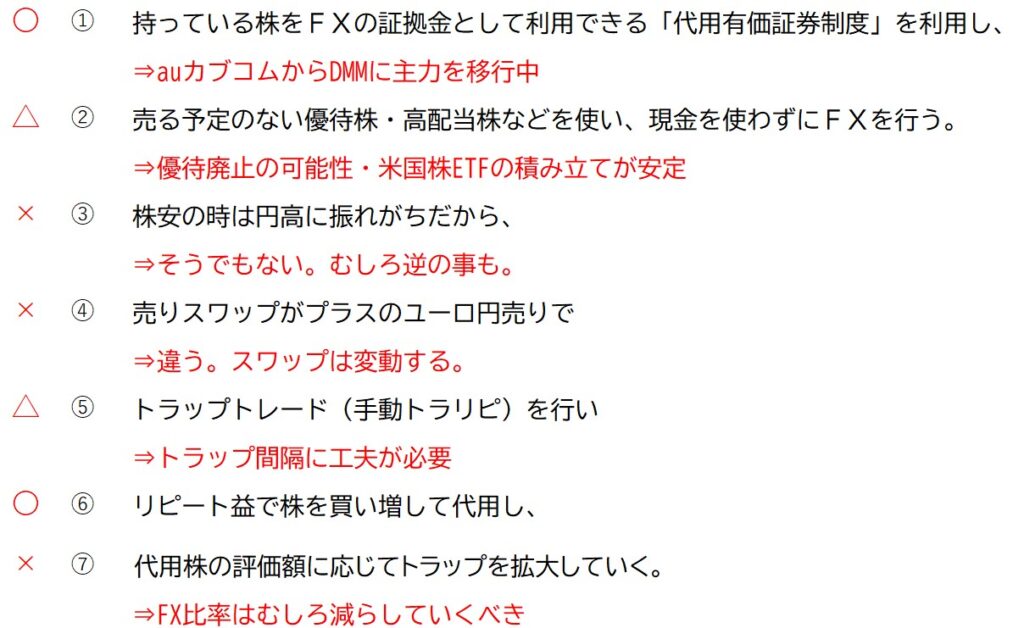

変更・改善された運用方針を解説していきます。

① 持っている株をFXの証拠金として利用できる「代用有価証券制度」を利用する

⇒auカブコムからDMMに主力を移行中

ブログ開設当初、代用FXのメイン口座はauカブコムFX でした。

代用有価証券制度を利用できる証券会社のうち、1000通貨からの代用FXが可能なのはカブコムだけだったことが理由です。

その後、DMM FX で同様の「株券担保サービス」が開始され、1万通貨からの代用FXが可能になりました。

1万通貨からのFXは不安がよぎると思いきや、1,000通貨・0.1円間隔のトラップを10本敷くのと、1万通貨・1円間隔のトラップを1本敷くのでは、リピート益に大きな差は無いようです(個人の感想+バックテスト結果から)。

トラップ本数が少なくなるので、ポジション管理も楽。スワップポイントも有利である(記事作成時)ことから、資金をカブコムからDMM FX に徐々に移行しています。

スワップポイントは変動するので、最新の情報は公式ページで確認してください。

Pontaポイントで投資信託が購入できるうえ、その投資信託(一般型)も代用できるのはカブコムだけ(記事作成時)であることから、auカブコムFX も代用FX運用先として魅力的なことに変わりはありません。

少額でカブコムで練習してもいいと思う!

米国株ETFの積み立てがメイン

② 売る予定のない優待株・高配当株などを使い、現金を使わずにFXを行う。

⇒優待廃止の可能性・米国株ETFの積み立てが安定

に関しての解説です。

当ブログは当初、売るつもりのない優待株と代用FXを組み合わせる運用を紹介してきました。

しかし、個別株の中に極端に運用状況が悪いものがあったり、オリックス・JTなどの主力銘柄の優待廃止が決定。

さらに「ふるさと納税」の方が内容が充実していて低リスク等の事情もあり、個人的には優待株の必要性は低いと判断。個別株を米国株ETF(1655)(2563)等に振り替える作業を進めています。

米国株ETF以外の積み立てについては検討中。

ETFの保有金額がまだ少ないこともあり、複雑に銘柄を組み合わせるより、現金の比率でコントロールしていく方針を取ろうと思っています(後述)。

リピート益で株を買うのは楽しいです。

ユーロ円売り・すくみ運用は万能ではない

③株安の時は円高に振れがちだから、

⇒そうでもない。むしろ逆の事も。

④売りスワップがプラスのユーロ円売りで

⇒違う。スワップは変動する。

最も大きな変更点はこちらになります。

2022年、115円から持っているユーロ円売りのポジションは、最大で140円付近まで円安が進んだことで含み損が拡大。順次損切りをして減らしているはずの含み損が次の月にはさらに増えているという事態の繰り返しでした。

さらにユーロ円売りのスワップがマイナスに変更。

3すくみ状態で運用していたつもりの「ドル円売り・カナダ円買い・ドルカナダ買い」も、

ドルカナダ買い⇒順調

カナダ円買い⇒レンジアウト

ドル円売り⇒巨大な含み損

と、1年間で40円の円安により、すくみ状態が一気に崩壊。

複数通貨ペアのすくみは、その中の1ペアが原因でピンチに追い込まれることもあるようです。

クロス円だけでなく、他通貨でも同じ事態は起こる可能性があり、円絡みの通貨の排除は根本的な解決にはなりません。

円高=株安、もしくはその逆のような関係も確実ではないため、大幅に運用通貨ペア・トラップ幅の見直しが必要になりました。

代用FXは、長期的な株価の上昇に期待しつつ、リピート益も獲得していく運用法であることから、主力は株。大切なのはどのようにFXポジションを持つかではなく、いかにポジションを持たないかだと思います。

次の項目で解説します。

通貨分散に加え、トラップ幅の拡大も必須

⑤トラップトレード(手動トラリピ)を行い

⇒トラップ間隔に工夫が必要

に関しての解説です。

円高・株安の傾向は通じず、複数通貨ペアでのすくみ運用は、どれか1つの通貨ペアの急変で一瞬で崩壊する危険がある。

それに対し、直近利回りの高そうな設定や、現在は成績が安定しているように見えるトラップ設定を真似するだけでは根本的な解決には至らないと思います。

今後の荒れ相場・予測不能な相場に対処する確実な方法はただ一つ、極力ポジションを持たないこと。

こちらに関しては、別記事でも解説しています。

トラップ幅が広いほうが、運用効率が高いこともあります。

具体的には、為替レートが不利な方向に進む場合、トラップ間隔を徐々に広げていくことで、含み損とポジション証拠金を確実に減らします。

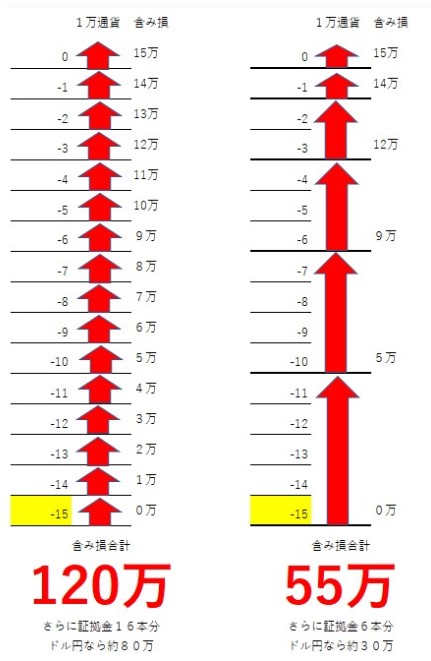

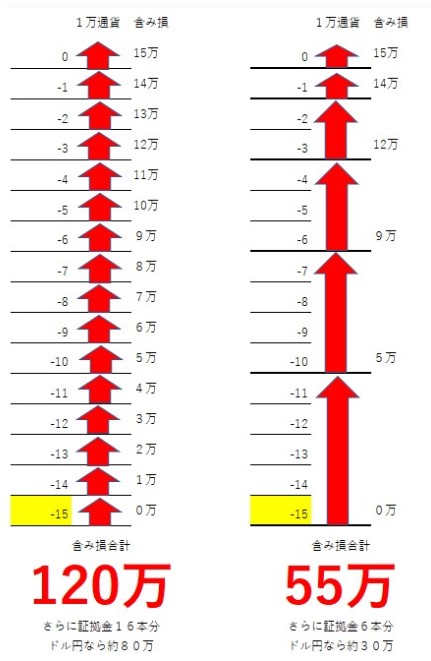

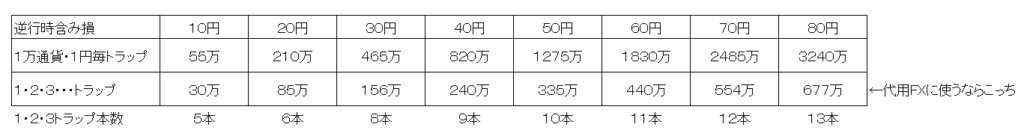

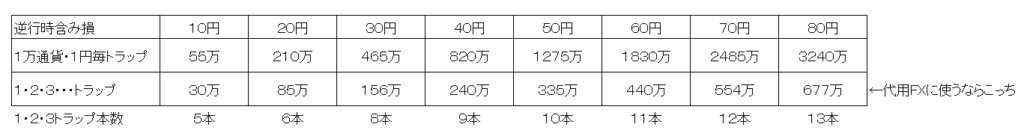

例えば上の図。ドル円1万通貨が15円逆行した場合、1円に対して1万通貨ずつトラップを仕掛ける運用法では、含み損120万円と16万通貨分のポジション証拠金で、口座維持には合計約180万円のお金が必要です。

それに対し、不利な方向に進むにつれてトラップ間隔を1円・2円・3円…と広げるスタイルでは、含み損55万円とポジション証拠金30万円で、口座維持に必要な金額は約83万円。半分以下になります。

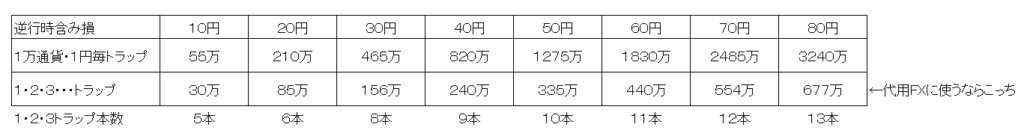

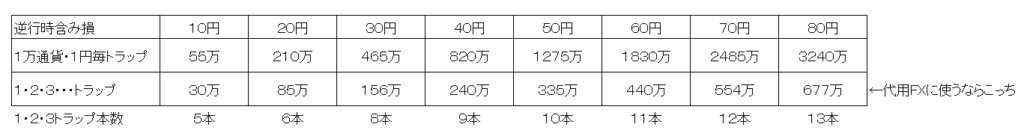

もっと極端な、1万通貨・1円ごとのトラップが80円逆行した場合を考えてみましょう。

1円・2円・3円…とトラップ幅を広げて80円逆行した場合と比べます。

1円幅の場合の含み損は3240万円。80円の値動きを上下40円ずつ、ハーフ&ハーフで中央値をぴったり捉え切れていても820万円です。

それに対し、トラップ間隔を1円・2円・3円・・・と広げていった場合の含み損は677万円。

80円も逆行されても、トラップ本数も13本で済みます。

8000pipsも逆行する前に損切りするだろ!

もちろん、その意見もわかりますが、それなら

・どこで損切りするのか

・計画通り損切りできるのか

・その後の運用は決まっているのか

・相場の状況に応じてトラップ設定をガチャガチャ変える有効性は確認できているか

・損切り前提の計画の延長に「リピート益を生活費の足しに」という考えが乗せられると思っているのか

という問題点があります。

幅広トラップはリピートが決まらないだろ!

確実に含み損を減らすのは、すくみでもインフルエンサーの設定でもなく、ポジションを持たないことです。

「幅広トラップだから80円の逆行に耐えます」という極端な話をしているのではなく、株価の上昇に期待する代用FXでは、FXポジションを取らないという選択をしても良い。という主張です。

これは、「代用FXは株の積み立てがメイン・FXはオマケ」

という言葉で片付くと思います。

リピート益より、含み損の拡大防止効果のほうを優先した結果ですね。

トラップをたくさん敷いたほうが効率的に儲かる!と思うなら、それは代用FXではなく通常のFX口座で行うべきです。

個人的には、幅広トラップは代用FXには必須と考えています。

リピート益の再投資先について

最後の解説です。

⑥ リピート益で株を買い増して代用し、

⑦ 代用株の評価額に応じてトラップを拡大していく。

⇒FX比率は減らしていくべき

リピート益で株を買い増して代用するのは継続。

毎月の積立金額以外に、リピート益によって保有株数が増えていくのは楽しいです。

ただ、「代用株の評価額に応じてトラップ拡大」は改めることにしました。

もう1度、万が一の場合のFX含み損を確認。

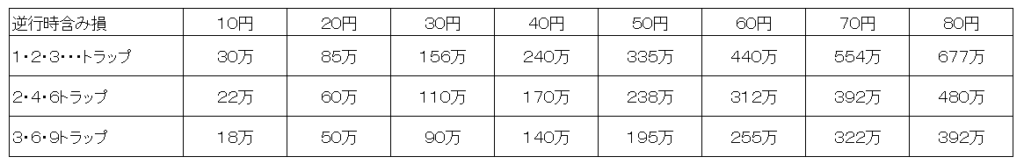

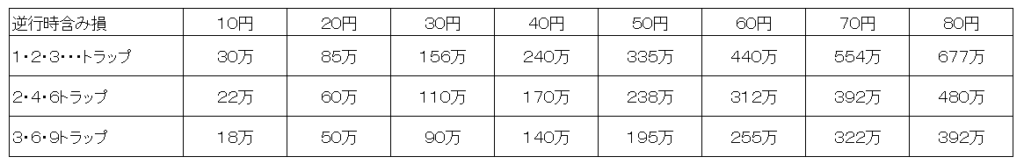

1・2・3円…というトラップのほかに、

2・4・6円…や、3・6・9円…の超幅広トラップ幅の場合の含み損も確認してみます。

3・6・9トラップでも結構な額。

通貨分散・トラップ幅拡大を駆使したとしても、リピート系売買は、万が一の時のダメージが大きい運用法であることは確かです。

リピート系運用に一定以上の資金を振り分けるのは(私の運用額と方針では)危険であるとの判断から、上記のような幅広トラップを採用し、予定以上のFXポジションの積み増しは行わないことにしました。

現在は

ドルカナダ 100pips・200pips・300pips・・・

ユーロポンド 200pips・400pips・600pips・・・

ドル円 300pips・600pips・900pips・・・

を目安にポジションを取っています。(詳細記事は後日)

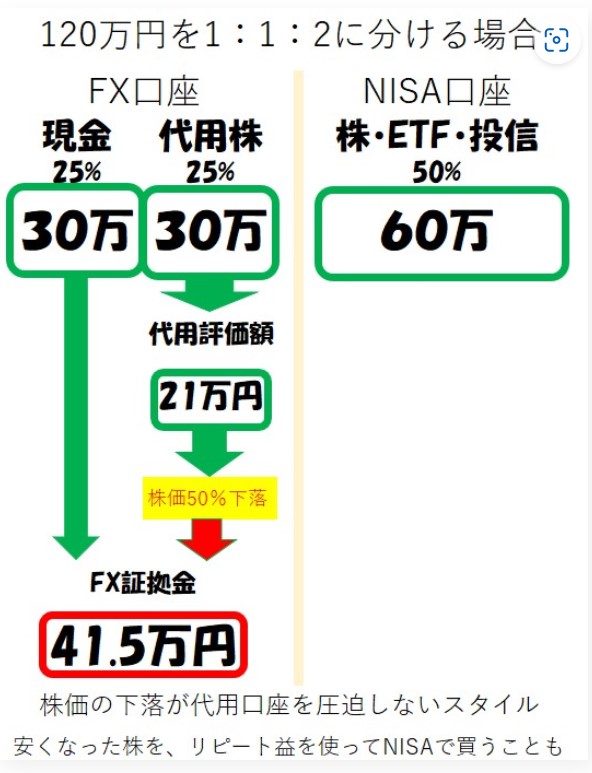

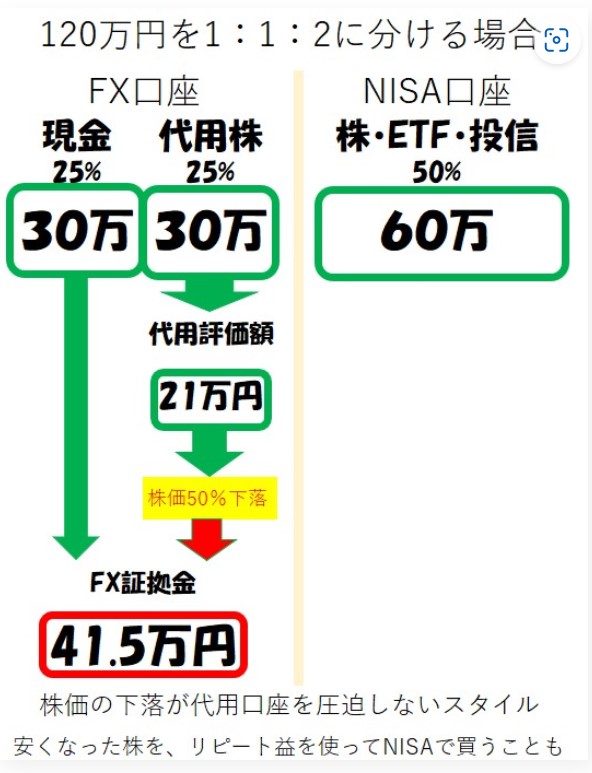

幅広トラップを採用したうえで、代用FXのリピート益は、

現金:代用株:NISA口座=1:1:2

を目指して振り分けていきます。

1:1:2の理由は以下の記事に詳しく書いてあります。

今後の代用FXの運用方針は、

現金50%・代用株50%の割合で代用FXを行い、代用株の暴落によるFX証拠金圧迫を小さく抑える

↓

代用FXにはトラップ幅が広くなっていくスタイルを採用し、含み損の拡大を抑える

↓

リピート益はNISA口座にも振り分けていき、FXとは関係のない部分に資金を逃がす

この方針で、運用資産に対するFX比率を徐々に下げていこうと思います。

まとめ

長くなりましたが、これまでの代用FX経験を踏まえた、今後の運用方針は以下の通り。

米国株積み立てが優先

現金50%・代用株50%の代用FX

幅広トラップ+通貨分散

予定以上のポジションの追加・通貨ペアの追加は原則行わない

リピート益で新NISAも埋めていく

以上のようになります。

個人的には、幅広トラップによるリピート益不足の補助として、金銀などの商品CFD、株価指数CFDのリピート運用を、1ブロック10万円の予算で行い、そちらのリピート益もETFの積み立てに回しています。

関連記事

NASDAQトラリピ

金銀リピート

10万円ごとのブロック制で予算・トラップ管理をすることで、リピート益を引き出してETF購入に回すことができ、大暴落の場合には他の運用に被害が及ばないようにしています。

個人の感想ですが、代用有価証券FX(株券担保FX)を、単に「資金効率アップ」「利回りアップ」と評価・宣伝するのは安易だと思います。

リピート売買自体に不安定・非効率な側面がある以上、デメリットも十分に理解しながら運用をすすめたいですね。

私は、リピート益でETFを追加購入することへ希望を感じるため、引き続き代用FXを運用し続けたいと思います。

お読みいただきありがとうございました。

1万通貨からの代用FXはDMMFX!